北京市中伦文德(济南)律师事务所

地址:山东省济南市历下区解放路6号鼎峰中心1511室

电话:0531-67871766

投诉电话:18510881549

企业邮箱:zlwdjn@163.com

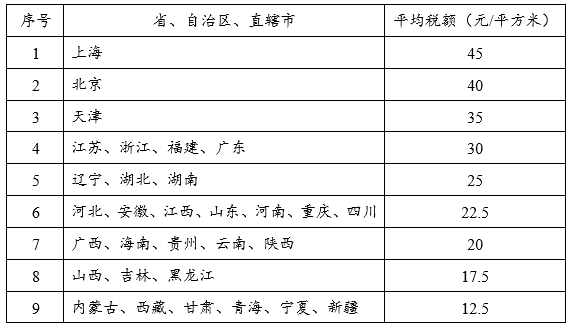

我国现行《耕地占用税法》《耕地占用税法实施办法》等法律法规对光伏发电企业是否应予以减征或免征耕地占用税并无明确规定,各地对光伏电站的光伏场区用地是否征收耕地占用税、征收标准的规定也不一样。在财政补贴逐步退坡、光伏发电已全面步入平价上网时代的背景下,光伏场区因其占地面积大,一旦被征收耕地占用税,将给光伏发电企业带来巨大的税负压力;同时,对于光伏电站项目的收购方来说,光伏场区是否涉及耕地占用税,不仅影响项目的投资收益率,而且也是一个较大的税务风险,在股权交割后收购方因耕地占用税问题而与转让方发生诉讼纠纷的情形时有发生。 在提供新能源法律服务的过程中,笔者注意到收购方几乎都咨询过有关光伏场区的耕地占用税问题。鉴于此,我们认为有必要全面梳理、分析光伏场区所涉及的耕地占用税问题以及目前各地的政策规定,以便光伏发电企业和收购方更好地理解并防范相关税务风险。 一、现行法律法规中有关耕地占用税的具体规定 根据税收属性分类,耕地占用税属于行为税,是需要一次性缴纳的税负。现行法律法规对耕地占用税的规定主要集中在《耕地占用税法》和《耕地占用税法实施办法》之中。 1. 纳税主体和适用地类 占用耕地建设建筑物、构筑物或者从事非农业建设的单位和个人,为耕地占用税的纳税人。具体来说:经批准占用耕地的,纳税人为农用地转用审批文件中标明的建设用地人;农用地转用审批文件中未标明建设用地人的,纳税人为用地申请人,其中用地申请人为各级人民政府的,由同级土地储备中心、自然资源主管部门或政府委托的其他部门、单位履行耕地占用税申报纳税义务;未经批准占用耕地的,纳税人为实际用地人。 “耕地占用税”中有“耕地”二字,一些人容易望文生义,认为只有在占用地类属于“耕地”的土地才需要缴纳耕地占用税。这种理解是片面的,占用园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地建设建筑物、构筑物或者从事非农业建设的,也需要缴纳耕地占用税;只是适用税额可以适当低于占用耕地的适用税额,但降低的部分不得超过50%。 2. 计税方式 耕地占用税以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收,具体计算方式为:应纳税额=纳税人实际占用的耕地面积(平方米)×适用税额。 在《耕地占用税法》中,按照人均耕地面积和经济发展水平不同,我国耕地占用税的税额划分为四个梯次:(1)人均耕地不超过1亩的地区(以县、自治县、不设区的市、市辖区为单位),每平方米为10元至50元;(2)人均耕地超过1亩但不超过2亩的地区,每平方米为8元至40元;(3)人均耕地超过2亩但不超过3亩的地区,每平方米为6元至30元;(4)人均耕地超过3亩的地区,每平方米为5元至25元。 具体每个地区(县、自治县、不设区的市、市辖区)的税额,由省、自治区、直辖市人民政府在上述梯次内划定,但不得低于《耕地占用税法》以附件形式列明的各省、自治区、直辖市耕地占用税的平均税额。 各省、自治区、直辖市耕地占用税平均税额表 3. 缴纳时间节点 用地人占用耕地,应当在耕地所在地申报耕地占用税,无论是否经过自然资源主管部门批准,用地人均负有纳税申报义务。 对于经批准占用耕地,耕地占用税的纳税义务发生时间为用地人收到自然资源主管部门办理占用耕地手续的书面通知的当日。用地人应当自纳税义务发生之日起30日内申报缴纳耕地占用税。自然资源主管部门凭耕地占用税完税凭证或者免税凭证和其他有关文件发放建设用地批准文件。 对于经批准临时占用耕地,仍应按照上述时间节点缴纳耕地占用税。用地人在批准的临时用地期满后一年内复垦,恢复种植条件的,全额退还已经缴纳的耕地占用税。 对于未经批准占用耕地,用地人仍有纳税义务,耕地占用税纳税义务发生时间为自然资源主管部门认定的纳税人实际占用耕地的当日。 二、光伏复合项目的光伏场区 是否需要缴纳耕地占用税 光伏电站项目用地主要由升压站和综合楼、光伏场区、进场道路和场内道路、集电线路和送出线路组成,其中光伏场区占地面积最大。对于光伏场区占用未利用地的光伏电站项目,将不涉及耕地占用税问题,但对光伏复合项目而言,情况则要复杂得多。 光伏复合项目采取“光伏+”的发展模式,在上层架设光伏板,在下层发展农业、林业、渔业等,光伏场区仍按原地类和用途管理。笔者曾就光伏场区所涉耕地占用税问题咨询过很多地方的税务主管部门。对于该问题,一些地区的税务主管部门答复称不征税,一些地区答复称按照光伏板支架基础接触地面所实际占用面积征税,一些地区答复称按照光伏板阴影(投影)面积征税,一些地区答复称按租赁合同全面积征税。可以说,在光伏场区耕地占用税问题上,目前并无统一标准。 2017年8月31日,国家能源局综合司公布《关于减轻可再生能源领域涉企税费负担的通知(征求意见稿)》。该征求意见稿中载明“光伏发电项目占用耕地,对光伏阵列不占压土地、不改变地表形态的部分,免征耕地占用税”,但在国家能源局于2018年4月2日正式发布的《关于减轻可再生能源领域企业负担有关事项的通知》(国能发新能〔2018〕34号)中则删除了相关表述。前述情形表明,目前对光伏场区是否应征收耕地占用税争议较大。 2015年7月13日,内蒙古自治区财政厅、内蒙古自治区地方税务局下发《关于明确光伏发电耕地占用税政策的通知》(内财税〔2015〕915号)。该通知指出“一、单位和个人从事集中式地面并网光伏电站建设占用耕地或其他农用地的,无论永久占地还是租赁占地,均形成了建房或从事非农业建设的事实,应当征收耕地占用税。但是,对于电站光伏板阵列之间没有改变土地性质且保持原状及原有农牧业功能的土地,不征收耕地占用税。二、设施农业光伏电站没有占用耕地或其他农用地,不征收耕地占用税。三、与上述光伏电站建设及运营直接相关的进场道路、逆变压站、办公楼等附属设施占用耕地或其他农用地的,应当征收耕地占用税。四、纳税人临时占用耕地或其他农用地的,按照税法规定征收耕地占用税。”从前述规定来看,内蒙古自治区对占用耕地或其他农用地的光伏场区征收耕地占用税,具体是按光伏板阴影(投影)面积计算。 2018年12月24日,青海省人民政府办公厅印发《青海省建设国家清洁能源示范省工作方案(2018-2020年)》(青政办〔2018〕181号)。该方案中指出,“对光伏发电项目按照永久性占地面积征收耕地占用税、水土保持费,其中对光伏发电项目临时占用耕地的,应当依照有关规定缴纳耕地占用税,在批准临时占用耕地的期限内恢复所占用耕地原状的,全额退还已经缴纳的耕地占用税。”按照该方案要求,青海省对占用耕地或其他农用地的光伏场区征收耕地占用税。 2020年5月12日,国家税务总局河南省税务局在解答“关于耕地占用税事项”的提问时回复道:……目前,针对光伏发电企业提供农光互补项目没有特殊文件规定。如您公司占用耕地建设建筑物、构筑物或者从事非农业建设,需要缴纳耕地占用税。耕地占用税以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收。 2021年4月12日,《云南省贯彻落实耕地占用税法实施办法》颁布施行。该办法第十条规定,“对利用太阳能、地热能、风能等能源项目应税面积的确定,按以下方法进行确定:(一)对经自然资源主管部门批准占用的永久用地、临时用地部分,按照自然资源主管部门办理占用耕地手续书面通知中标明的面积确认。(二)对未经自然资源主管部门批准的临时进场道路、厂房、职工宿舍、变电站、光伏板等设施占地及其他设施占地按自然资源主管部门认定的实际占地面积确认。”从前述规定来看,云南省对占用耕地或其他农用地的光伏场区也征收耕地占用税。 除上述有明确政策规定的地区以外,实践中,对光伏场区征收耕地占用税的其他地区更多的是采取向光伏发电企业逐一下达催缴通知书的方式;而对光伏场区免征耕地占用税的一些地区,通常只是口头答复不予征收,很少以书面方式答复。这种口头答复方式给税务主管部门带来了一定的灵活性,但对光伏发电企业、收购方而言,却是一个很大的不确定性,一旦将来被征收或追缴耕地占用税,将产生巨额的成本支出。